原标题:光伏茅剑走偏锋站队BC电池:前有爱旭股份“埋伏” 后有一众“追兵”

财联社9月16日讯(编辑 笠晨)光伏行业技术迭代只有“进行时”,没有“完成时”。这次搅动沉寂已久光伏市场的,是隆基,董事长钟宝申的一句话又让光伏重新再回到了长期资金市场的聚光灯之下。“隆基绿能已有一个非常明确的观点,接下来的5-6年,BC类电池会是晶硅电池的绝对主流,包括双面和单面电池。”此番言论震惊光伏市场,BC路线电池另一龙头爱旭股份瞬间涨停。分析人士称,失去“标准宝座”的隆基,唯有另开新路,方可重新定义技术路线,并以此建立行业生态。

面对光伏行业极其同质化的现状,低成本和差异化都是维持核心竞争力的重要手段,因此押对此轮电池技术路线,对隆基绿能保持优势十分重要。分析人士指出,一直以来,作为光伏巨头的隆基绿能都未对未来光伏电池路线选择作出过明确表态。这是因为近两年来,随着P型电池效率接近极限,N型技术脱颖而出,厂商大量新增产能都押注了TOPCon技术。但隆基绿能始终认为TOPCon电池是“过渡产品”,对于扩充也持谨慎态度。光伏行业最偏好技术迭代,因为只有新技术颠覆旧产能,才能为整个行业创造新增长,也会引发新一轮投产“军备竞赛”。为此,隆基绿能希望在技术上寻找一个能够有更长生命周期的、更加领先的、差异化的产品。

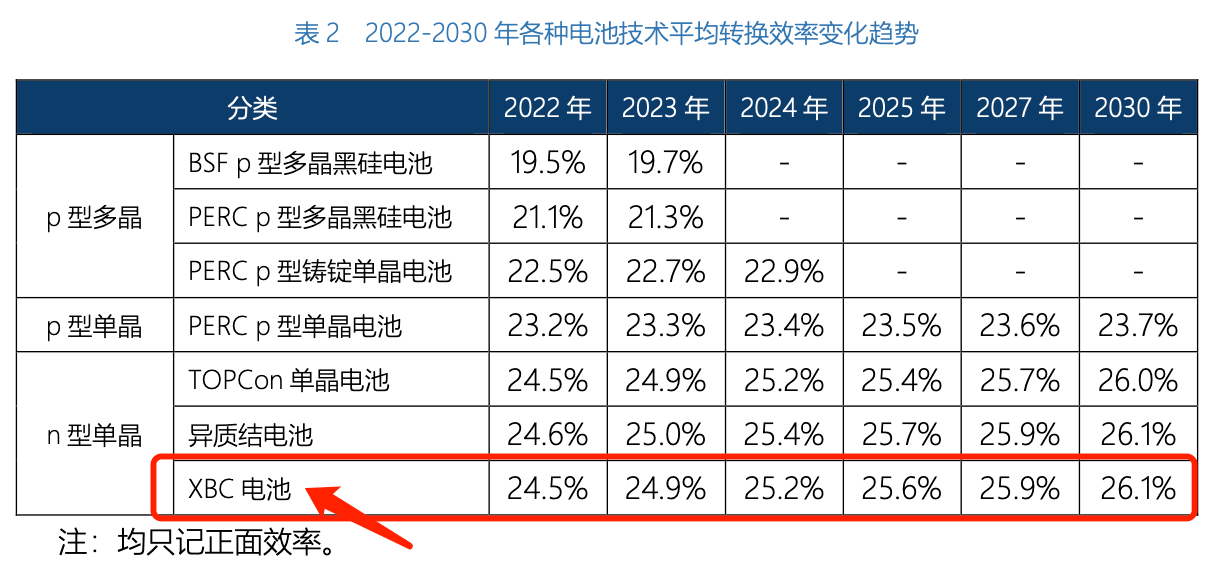

“BC电池是‘皇冠上的明珠’。”钟宝申表示,BC电池的发电性能优异,行业已经准备好摘取这颗“明珠”,BC电池会真正走向市场。分析的人说,BC电池的优点主要在于单面效率相比来说较高,以及其正面没有栅线遮挡,美观度比较高,适合分布式应用。与此同时,它又是一种平台型结构,能与多种路线结合。但必须要格外注意的是,BC电池亦存在技术实现难度高、成本较难受控等待解难题。因为BC结构所有的电极都在背面,所以背面的图形化很重要,同时要保证背面不能够短路,工艺相对而言较为复杂;同时,其对材料的要求也高。因为它正面接触光、背面产生电子空缺,所以它的烧制寿命要非常高。

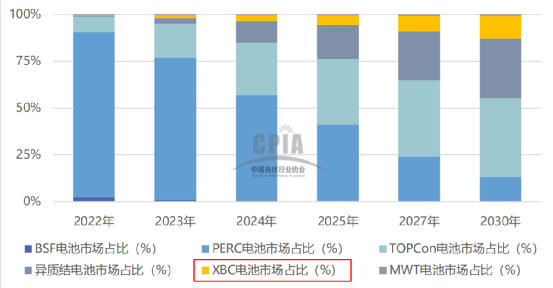

BC电池本不是新技术,上海交通大学太阳能研究所所长沈文忠教授介绍,BC技术早在20世纪70年代就已发明,80、90年代步入产业化阶段。但在目前的光伏市场中,BC电池研发进度、产能、市占率不仅落后于第三代技术的主流TOPCon,与另一种第三代技术HJT也有一定距离。分析的人说,虽然BC组件在效率上取得了一些突破,但其在双面率和技术专利等方面所面临的一系列问题还有待解决。BC电池虽然单面效率相比来说较高,但背面由于被金属电极遮挡,双面率很难超过50%,对背面的发电增益会产生较大影响。

从行业竞争角度来看,隆基绿能力推BC电池,还是为了构建更具技术密度的自身产业链生态,特别是在当前区域同质化内卷竞争的背景下,能够建立起某些特定的程度的技术与品牌认知优势。有行业的人表示,不用计较BC是否是主流技术路线,“能赚到钱才是底层逻辑”。和现在的PERC相比,TOPCon技术的提升幅度还是太小,行业技术方面高度同质化,非常有可能会出现投资收益达不到预期的状态,或者说出现未赚钱就过剩的现象。另外,从钙钛矿到BC电池,以隆基绿能为代表的中国光伏产业从业者们,已经处于了走出内卷的新一轮技术觉醒的开端。

光伏龙头剑走偏锋在风浪渐平的湖面再投巨石 爱旭股份已稳坐BC组件头把交椅

国内具有BC成型产能的上市公司,仅有爱旭股份的ABC电池及组件和隆基绿能的HPBC电池,除此之外,其他A股上市公司诸如钧达股份、天合光能和横店东磁的产能皆为规划或在建。隆基绿能的HPBC技术,全称为混合钝化背接触,是一种在P型硅片基底上结合PERC及IBC的电池技术。另外,爱旭股份全力押宝ABC技术。多个方面数据显示,2024年,隆基预计可出货30GW,爱旭预计出货20GW以上。在市场产能规模上,爱旭股份暂落后于隆基绿能。但爱旭明年的20GW+组件产能中,有10GW是面向分布式市场的单面组件,另外10GW是建于珠海富山的双面N型ABC组件。有分析的人表示,相比隆基绿能,爱旭股份的ABC组件有望获得更高的溢价率。

ABC组件采用N型TBC工艺,结合了TOPCON与IBC技术,具有高功率、低衰减、温度系数好和美观等优势,受到中高端市场的青睐。ABC组件的销售均价为2.2元/瓦,明显高于其他技术路线。分析的人说,目前,爱旭股份已经获得了4.5GW的订单,均来自于海外客户。在欧洲户用市场,相比TOPCON,爱旭ABC组件的单瓦溢价为0.39-0.47元,在日本单瓦溢价为0.29元,在国内单瓦溢价为0.15元。而隆基HPBC产品的平均溢价为0.07元-0.10元。相比之下,爱旭的ABC电池更贵。

此外,爱旭ABC组件的数据也位于IBC电池全行业最佳。目前ABC组件的平均量产效率已经高达26.5%,72版型组件功率最高可达620W,组件可交付效率突破24%。“爱旭股份和隆基绿能的两种BC技术,各有特色。”有业内人士评价称。“从效率上说,爱旭股份可能更高,成本上隆基绿能或更优。

目前,BC类结构已分化出了三种主要路线:以SunPower为代表的经典IBC电池工艺;以KANEKA(钟化株式会社)为代表的HBC工艺;以ISFH(梅林太阳能研究所)为代表的POLO-IBC工艺。2022年,BC类电池的全球出货量超过1GW,大多数来源于Maxeon Solar的贡献。最近,Maxeon公开了全尺寸Maxeon 7组件口径效率测量值达到24.7%的新全球记录。值得一提的是,TCL中环持有Maxeon约27%的股份,是其第一大股东。此外,TCL中环在9月5日的董秘问答中回复关于BC电池的布局,称MAXEON(TCL中环参股企业)有十分完善的IBC的专利,其拥有采用高效背接触(IBC)技术的Maxeon系列新产品,一直是全球商业化生产的同行业产品中光电转换效率最高的组件产品。

实际上,中来股份才是中国第一家量产IBC电池的公司。最近,中来股份总裁林建伟在接受PV-TECH采访时表示,早在4、5年前,中来股份就慢慢的开始IBC电池生产,但由于工艺工序繁杂、良率不高、成本高等多方面原因,中来最后并没选IBC的技术路线。不过,中来在这一方面的研发工作从未放弃,目前实验室样品效率仍就保持着行业的顶尖水平。

“欣欣向荣”一词,用来形容过去半年整个光伏行业发展状况,毫不为过。中国光伏行业协会多个方面数据显示,装机及出口方面,上半年国内光伏发电装机78.42GW,同比暴增154%,上半年光伏产品出口总额初步测算超过290亿美元,同比增长约13%。而“高增长”一词被用来形容光伏龙头上半年的表现,同样不为过。业绩上“创下历史最佳”的,不止隆基一家。从营收和利润数据分析来看,晶科能源、天合光能、晶澳科技和TCL中环5家企业均实现同比大幅度增长。其中天合光能和晶澳科技,在报告期间均“创下历史最佳半年业绩”。分析的人说,尽管隆基的业绩表现要领先于别的企业,但“同行”近年来也在穷追不舍。

业绩之余,光伏龙头之间对于产能的态度也趋同,那便是将“扩产计划”执行到底。正如隆基在业绩说明会上所说,“基于对光伏需求的客观判断,公司积极地推进各环节高效产能的建设,为行业持续增长的需求做好长期的准备。”需要我们来关注的是,业内已有不少观点认为光伏行业陷入了产能过剩和压价竞争的困境。分析的人说,关于光伏行业目前的处境,随着赛道愈发拥挤,龙头不断扩产,产能过剩的危机越来越严峻,虽然多数中下游公司半年报成绩喜人,但市场还是持续看衰,股价总是跟业绩“反着走”。面对不知何时爆发的危机,入局已深的企业只能不断加码,维持自己的市场占有率,而这又让竞争愈发白热化。

在前有埋伏后有追兵的困局下,隆基没有停下来喘息的时间,而是决定走出“舒适区”。关于隆基上一次战役的取胜秘诀,有业内人士总结称,一是高举单晶旗帜,在所有可能的场合宣传单晶硅的好处,形成品牌认知优势;二是抓住国家规划主打高效率的机遇红利,通过技术升级杀出重围。有光伏业内人士直言,隆基绿能试图借助HPBC技术消化过剩的P型硅片产能,积极出货,公司对P型电池仍有一定的路径依赖。随着单晶PERC时代的辉煌传说逐渐淡出江湖,业内人士认为,在“后PERC”时代,隆基已经全面落伍,无法在TOPCON和HJT技术路线中寻求“霸主”地位。因此,隆基必须寻找一条新的道路,才有机会重回巅峰,重新制定行业标准,并建立新的行业生态。BC电池的快速突破和规模化将成为隆基逆转局面的救命稻草。

但是,光伏行业的技术路线切换并没那么简单,由于产能过剩,这是一个典型的买方市场,国内电站掌握着主动权。从经济性角度考虑,国内电站毫无疑问会选择性价比更高的方案。而如果没有建立起行业生态,只有隆基绿能等少数几家量产BC电池,产能扩张速度很难追上TOPCon电池,BC电池将在较长一段时间难以成为主流。

隆基9月5日在交流会提到,隆基HPBC的良率在95%,已能大规模量产。而隆基宣告进入BC电池领域的积极意义,或许是能凭借昔日龙头的影响力,带领全产业链围绕BC电池协作完善配套设备与技术环节,从而为全产业链带来降本增效的结果。然而,即使在BC电池领域,爱旭的ABC电池已经处于行业领头羊,并获得了客户的认可;TCL中环的子公司Maxeon也位居全球出货第一。目前,隆基并不是能够定义国内BC电池行业标准的“话事人”,但是BC类电池规模尚小,隆基仍有机会重新规划行业格局。